水沢健時税理士事務所

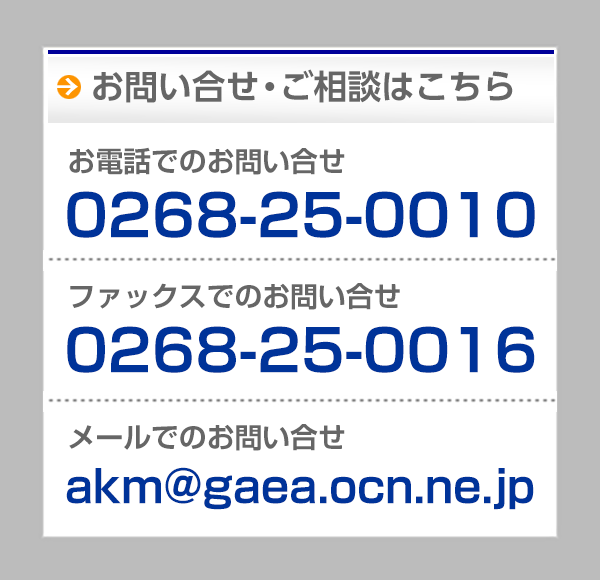

水沢健時税理士事務所〒386-0032 長野県上田市諏訪形1275-4

TEL:0268-25-0010 FAX:0268-25-0016

平成24年年末調整の準備と改正点

近頃はめっきり寒くなり、年末が近くなってきたという感じですが、税務においても、年末調整の準備をする時期になってきました。

24年分の年末調整では、保険料関係の控除に変更点があります。以下、改正点を補足しながら、年末調整の際に会社に提出する書類について、注意点をいくつかご紹介します。

(1)「給与所得の扶養控除等申告書」について

24年分の「扶養控除等申告書」については、すでに会社へ提出済みですが、24年中に結婚した、子どもが生まれたなどの場合には、提出済みの「扶養控除等申告書」へ変更内容を記載して提出する必要があります。 16歳未満の扶養親族については、扶養控除を受けることはできませんが、住民税の申告に必要ですので、子どもが生まれた場合など、書き忘れないように注意しましょう。

(2)「給与所得者の保険料控除・配偶者特別控除申告書」について

保険料控除のうち、生命保険料控除については、24年から記載方法が変わっています。 23年以前に契約したものと、24年以後に契約したものとを区分して記載します。 また、23年以前に契約したものについては、個人年金保険とそれ以外の2種類に区分して記載しますが、24年以後に契約したものについては、個人年金保険、介護医療保険(入院保険、介護保険、がん保険、所得補償保険など)とそれ以外の3種類に区分して記載します。 24年からは、小規模企業共済等掛金控除の対象となる「確定拠出年金」の保険料に、企業型401kの個人掛金が追加されました。 なお、給与天引きの保険料以外の保険料については、保険料控除証明書の添付が必要です。

(3)「給与所得者の住宅借入金等特別控除申告書」について

住宅ローン控除は、適用の最初の年は確定申告が必要ですので、年末調整で受けることはできません。適用2年目以降、「給与所得者の住宅借入金等特別控除申告書」を提出することで、年末調整で住宅ローン控除の適用を受けることができます。 申告書は確定申告をした年に、残りの適用期間の年数分の申告書が税務署から送られてきますので、それを使います。 なお、適用する場合には、金融機関から交付された「住宅取得資金に係る借入金の年末残高等証明書」の添付が必要です。

年末年始は何かと忙しく慌しいですが、直前になって慌てないよう、前もって準備しましょう。当事務所でお手伝いできる事があると思います。不明点等ございましたらご連絡ください。

編集 小口