水沢健時税理士事務所

水沢健時税理士事務所〒386-0032 長野県上田市諏訪形1275-4

TEL:0268-25-0010 FAX:0268-25-0016

年調減税事務

対象者の確認

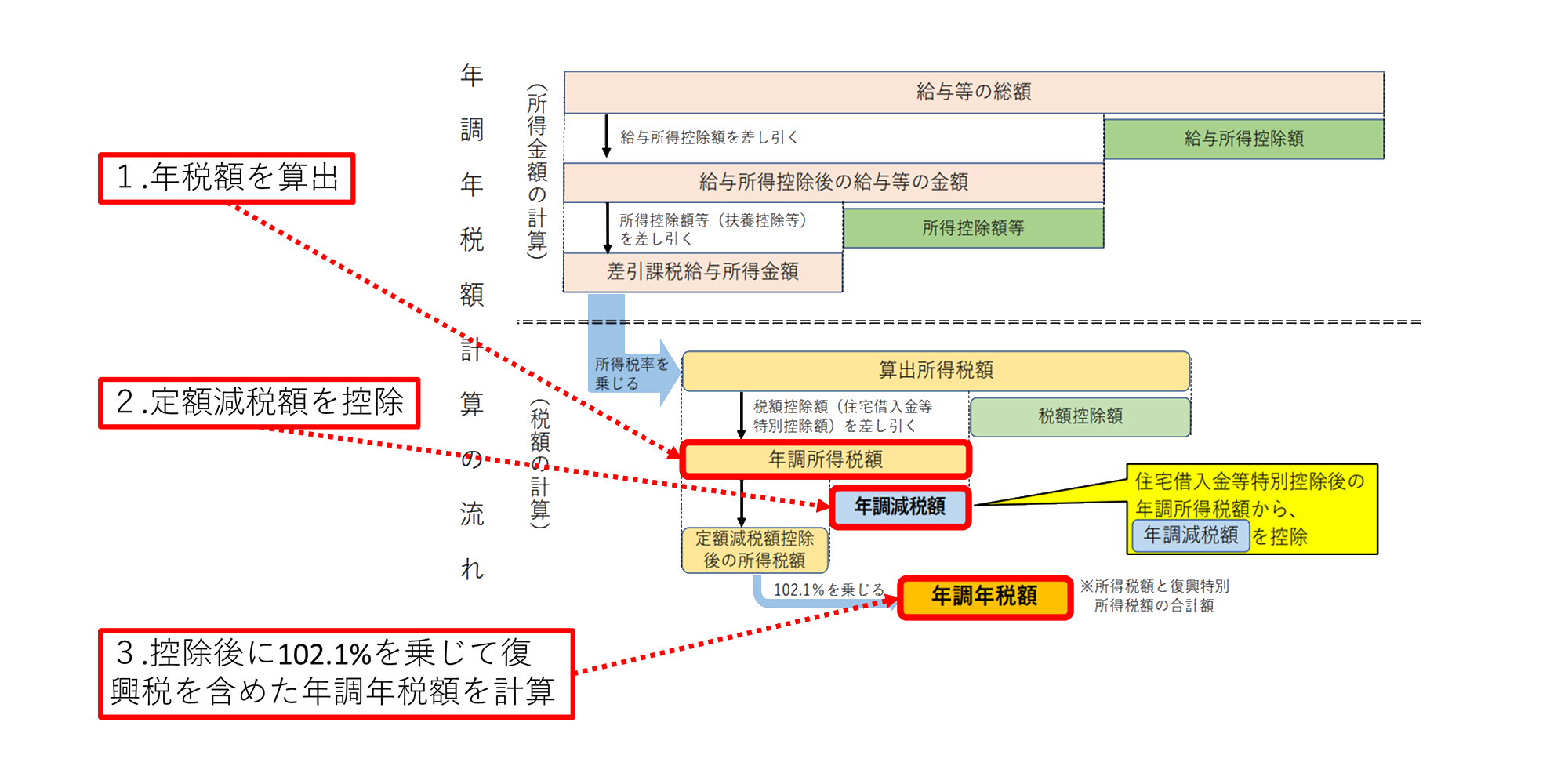

年末調整の対象となる⼈が、原則として、年調所得税額(年末調整により算出された所得税額で、住宅借入⾦等特別控除の適用を受ける場合には、その控除後の⾦額をいいます。)から年調減税額を控除する対象者となります。

ただし、年末調整の対象となる⼈のうち、給与所得以外の所得を含めた合計所得⾦額が1,805万円を超えると⾒込まれる⼈については、年調減税額を控除しないで年末調整を⾏うことになります。

年調減税額の計算

対象者ごとの年調減税額の計算は、「扶養控除等申告書」や「配偶者控除等申告書」などから、年末調整を⾏う時の現況における同一生計配偶者の有無及び扶養親族(いずれも居住者に

限ります。)の⼈数を確認し、「本⼈ 30,000 円」と「同一生計配偶者と扶養親族1⼈につき30,000 円」との合計額を求めます。

なお、年調減税額の計算のための⼈数に含まれる「同一生計配偶者」は、次のいずれかに該当する配偶者となります。

① 「配偶者控除等申告書」に記載された控除対象配偶者

② 合計所得⾦額が 48 万円以下の配偶者のうち、年調減税額の計算に含める配偶者として「年末調整に係る定額減税のための申告書」に記載された配偶者

年調減税額の控除

対象者ごとの年末調整における年調減税額の控除は、住宅借入⾦等特別控除後の所得税額(年調所得税額)から、その住宅借入⾦等特別控除後の所得税額を限度に⾏います。

また、年調減税額を控除した⾦額に 102.1%を乗じて復興特別所得税を含めた年調年税額を計算します。

出典:国税庁「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」

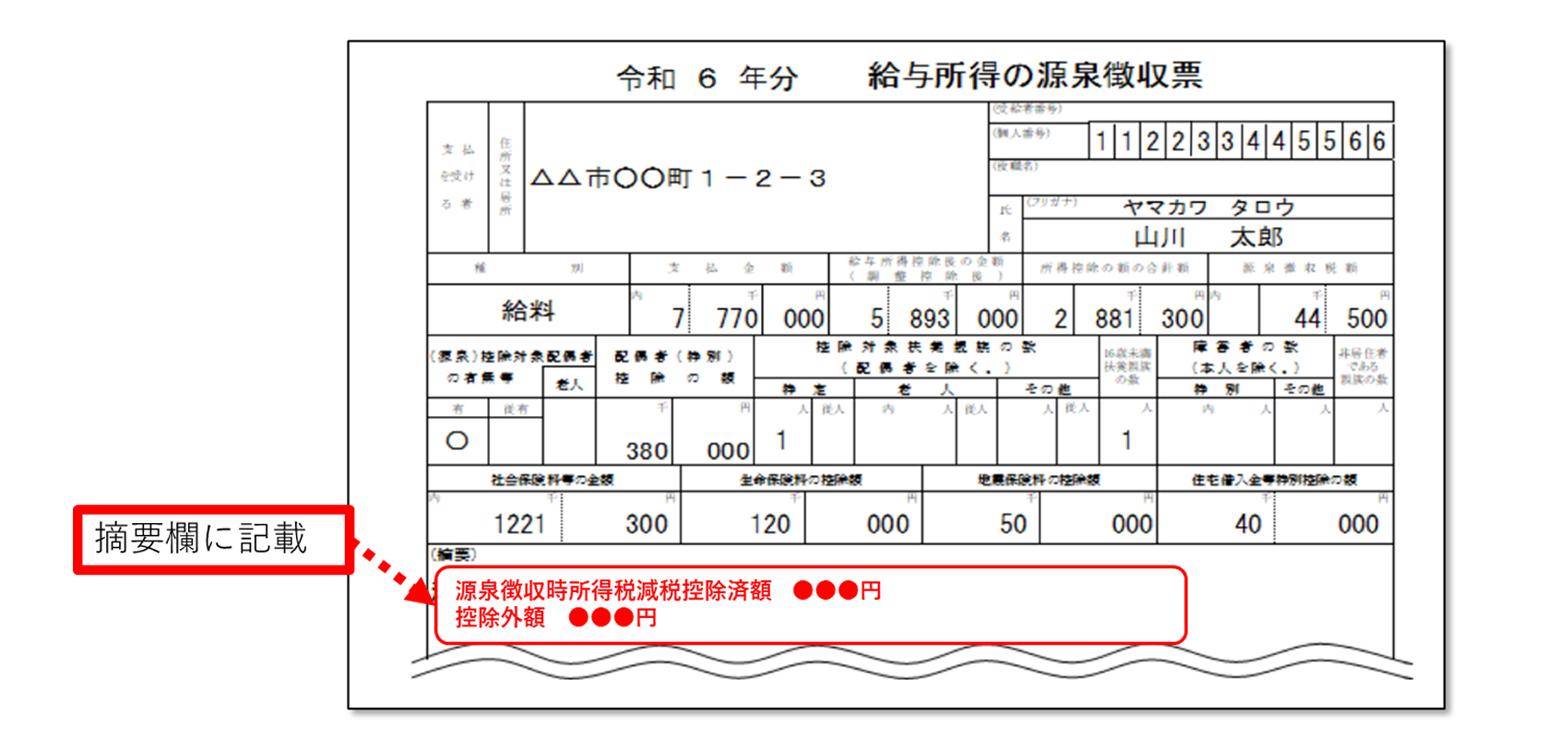

源泉徴収票への記載方法

年末調整終了後に作成する源泉徴収票には、次の記載が必要です。

- 摘要欄:「源泉徴収時所得税減税控除済額●●●円」

- 控除外額:控除しきれなかった金額がある場合、「控除外額●●●円」と記載し、控除外額がない場合は「控除外額0円」とします。

出典:国税庁「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」

編 集 : 小 林