水沢健時税理士事務所

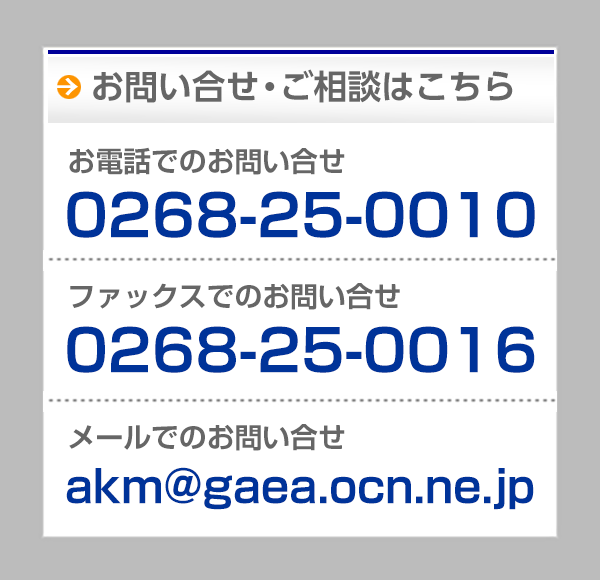

水沢健時税理士事務所〒386-0032 長野県上田市諏訪形1275-4

TEL:0268-25-0010 FAX:0268-25-0016

副業をしている方に影響する令和4年分確定申告の変更点

◇事業所得と業務にかかる雑所得の取り扱いの違い

・雑所得は青色申告が出来ないので青色申告特別控除や青色専従者給与、雑損失の繰越控除の適用がない

・雑所得が赤字の場合、他の所得の黒字金額と相殺出来ない(損益通算が出来ない)

働き方改革などで会社員の副業などが認められるようになってきた中、その副業が事業所得にあたるのかまたは業務にかかる雑所得なのか明確化を図るため、令和4年10月国税庁より雑所得の範囲について法令解釈通達が公開されました。法令をどのように取り扱うかいわゆる指針となるものなので、この通達をもとに税務調査などでそれぞれ判断されます。

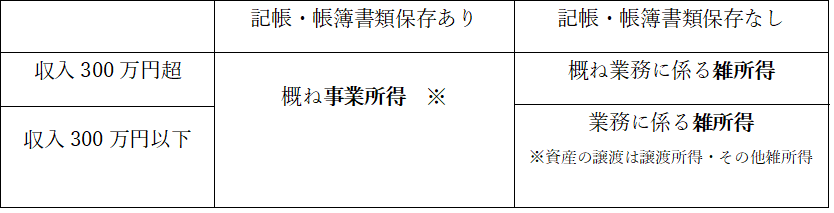

(参考)事業所得と業務に係る雑所得の区分イメージ

※次のような場合は、事業と認められるか個別に判断が必要

・その所得の収入金額が僅少(概ね3年程度毎年300万未満で給与年収の10%未満など)の場合

・その所得が概ね3年程度毎年赤字でそれを解消するための取組がなく営利性が認められない場合

●令和4年以後の“業務に係る雑所得”について

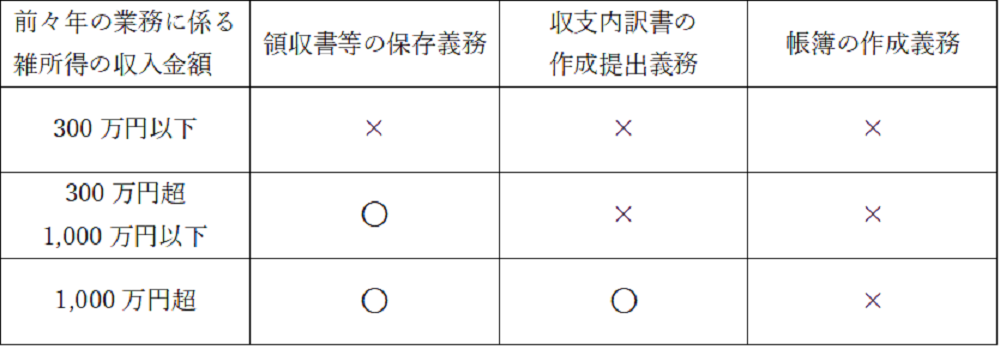

令和4年分以後の確定申告から、業務に係る雑所得を有しその年の前々年分の業務に係る雑所得の収入金額が300万円を超える方は、5年間の現金預金取引等関係書類の保存が義務付けられました。

また、業務に係る雑所得を有しておりその年の前々年分の業務に係る雑所得の収入金額が1,000万円を超える方が確定申告書を提出する場合には、総収入金額や必要経費の内容を記載した書類(収支内訳書など)の添付が必要になります。

※「雑所得に係る2年前の収入金額」が判断基準となり、経費等を差し引いた所得ではなく売上金額なので注意が必要

なお事業所得、不動産所得又は山林所得を生ずる業務を営む方は、白色・青色にかかわらず記帳・帳簿の作成保存は必須です

編集:堀内